Presentan el Anuario 2023 del Sector Porcino Argentina

Por cuarto año consecutivo, la JLU Consultora liderada por el Ing. Zoot. Juan Luis Uccelli, publicó el Anuario del Sector Porcino Argentina con el objetivo de “mostrar la realidad lo más cerca de lo que sucede, en un país donde la información es un problema en sí mismo, por situaciones particulares, por actualización y lamentablemente por mucha negligencia tanto oficial, como privada”, dijo el experto.

Es muy difícil tomar decisiones sin conocer la realidad.

Desde hace 24 años trabajamos en obtener las fuentes de lo que realmente sucede

y cotejarlas con la realidad. Quizás el año 2023, por las distintas situaciones

que se produjeron desde lo político hasta lo económico y social, da un aumento

muy marcado de la venta fuera de los canales habituales, fiscales y contables,

resultando en una faena bastante mayor de lo que oficialmente se tiene. Aventurar

un porcentaje del mismo es complicado, pero no hay duda que aumentó entre un 3

y un 7% con respecto al año anterior la venta informal (no hablamos de

subfacturación, es directamente sin ningún tipo de papel o utilizando papeles “reciclables”).

La posibilidad de cruzar información de distintos eslabones

de la cadena, nos permite aseverar los datos que presentamos y creemos que

pueden dar un punto de partida más real para lo que viene, no solo en el

próximo año, sino en la próxima década, para el sector.

Consumo de alimento

balanceado

En un año donde la sequía siguió jugando un papel complicado

se complicó la adquisición tanto del maíz como de la soja. Esto se agravó por

los distintos tipos de dólar soja y maíz que el Gobierno anterior implementó,

generando un desfasaje del comercio normal de los mismos.

El consumo de Alimento balanceado fue un 6.6% superior que

en el 2022 superando las 3.440.000 ton. De dicho consumo discriminamos la

participación del maíz con 2.065.000 ton. y del poroto de soja en 688.000 ton.

Todo este consumo estuvo distribuido en los alimentos iniciales, las premezclas

y la elaboración propia de los alimentos balanceados de todas las categorías

porcinas del país.

Como se observa en el Gráfico 1, el aumento es constante de

la cantidad de toneladas consumidas en los últimos doce años. Con respecto a la

Conversión Alimenticia es similar a la del año anterior. Si bien venía

mejorando todos los años y este debería haber mejorado también debido a un cambio

de matriz, disminuyendo la cantidad de los pequeños productores y aumentando la

cantidad de los medianos y grandes, no se ha trasladado a los resultados y es

un tema que merece ser tratado para ver las razones.

Gráfico Nº 1 – Consumo de Alimento Balanceado y C.A. en Cerdos

Producción

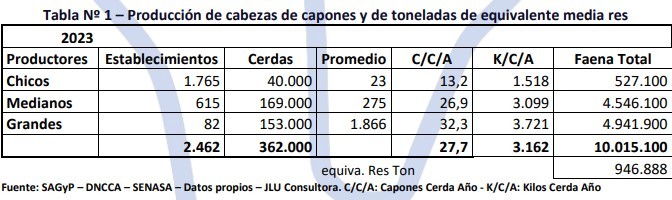

Otro año más y van 22 ininterrumpidos que aumenta la producción de cerdos en la Argentina. El crecimiento en cabezas fue del 5.9% y en toneladas equivalente media res producidas del 6.0%. Como mencionamos también en los últimos años, la diferencia está marcada por el aumento en el peso de faena, que aún está lejos de llegar a un valor razonable de 120 kg. En la Tabla 1 vemos la producción estratificada según el tipo de productores.

De los datos que mostramos y en comparación con los mismos

valores del año anterior, tenemos nuevamente una caída en la cantidad de

establecimientos con respecto al año 2022 de 317 (-12.9%). Es importante

mencionar que la salida efectiva de productores haya sido mayor a la

información presentada, ya que muchos realizaron entregas a faena y luego

cerraron el establecimiento.

Tenemos una salida de pequeños productores y un leve aumento

de los medianos, quedando los grandes en la misma cantidad. Desde el año 2018,

en donde veíamos una baja todos los años de la cantidad de cerdas

reproductivas, el 2023 aumentaron la cantidad total de cerdas.

También observamos una mejora en la eficiencia productiva de

capones por cerda y por año del 5.4% y en la cantidad de kilos por cerda y por

año.

Gráfico Nº 2 – A Cantidad de

productores – B Cantidad de cerdas – C Cantidad de capones faenados

En los Gráficos Nº 2 A, B y C observamos la participación

del tipo de productores, según la cantidad de establecimientos, la cantidad de

madres y cantidad de cabezas faenadas. Podemos apreciar que tan solo el 3% de

los establecimientos, faenan el 49% de los capones, con el 42% de las cerdas y

si sumamos a los medianos, 25% de los establecimientos, faenan el 95% de los

capones, con el 89% de las cerdas. Sigue la desaparición de pequeños productores

y el aumento en la eficiencia de los medianos y grandes productores, generando

mayor volumen.

A continuación, en el Gráfico N° 3 vemos el crecimiento de

la producción en los últimos 22 años aumentando el volumen de toneladas de

equivalente media res en casi siete veces. El crecimiento en los últimos 10

años fue también importante multiplicando por 1.8 veces las toneladas

producidas. Pocos países tuvieron un crecimiento tan pronunciado en tanto

tiempo y Argentina tiene la posibilidad de seguir aumentándolo a una tasa

importante, por la posibilidad de su mercado interno y el restablecimiento de

las exportaciones que marcaron un rumbo hasta mediados de 2021.

Precio del cerdo en

pie

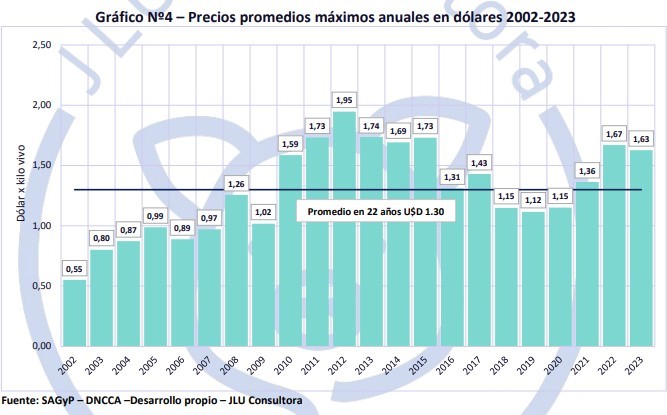

La referencia del cerdo en pie en nuestro país, a diferencia

de lo que sucede en el resto del mundo, no se expresa por el precio promedio

del relevamiento que realiza el RUCA perteneciente a la SAGyP de la Nación,

sino el máximo ponderado y es el que dolarizado podemos observar en el

siguiente Gráfico Nº 4, con promedios anuales desde el 2002 al 2023.

El promedio de los 22 años es de U$D1.30 el kilo vivo y si

tomáramos los últimos 10 años el promedio es de U$D1.42 un 9.2% superior al

anterior. Hay una tendencia a un mayor valor del cerdo en pie en estos últimos

10 años, pero cuando analizamos los años que fuimos competitivos en la

exportación, el valor fue inferior al promedio de los 22 años.

En el Gráfico anterior podemos ver la diferencia entre el

precio promedio máximo del cerdo en pie que comentamos anteriormente y el

precio promedio. Los valores son anuales. El promedio en los 22 años fue de

21.1% y de los últimos 10 años del 22.0% situación que marca que el problema de

fondo se continúa agravando a diferencia de disminuir. Dicho problema en

Argentina se conoce como subfacturación y es una modalidad que empezó con las

compensaciones del año 2006 y ya es una costumbre por ahora difícil de

solucionar.

Comparación con

algunos precios internacionales y el vacuno

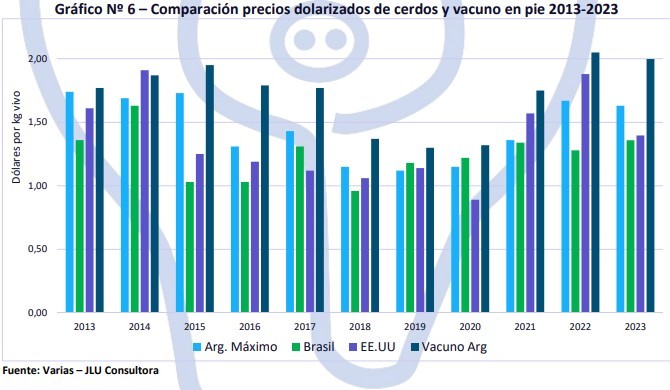

Como todos los meses en nuestros informes ponemos la

comparación dolarizada del precio del cerdo en pie en Argentina, Brasil y

Estados Unidos y también el precio del novillo del actual Mercado Ganadero de

Cañuelas (Ex Liniers) también dolarizado, quisimos mostrar lo que sucedió en

los últimos 12 años.

De los tres valores del cerdo en pie, el promedio más bajo

es el de Brasil con U$D1.25, seguido de EE.UU. con U$D1.37 y luego Argentina

con U$D1.45. El vacuno en nuestro país tuvo un promedio de U$D1.72. La

comparación con Brasil y EE.UU: nos demuestra lo que marcábamos anteriormente y

es la necesidad de tener un precio competitivo para el mercado externo.

Margen Bruto en

dólares

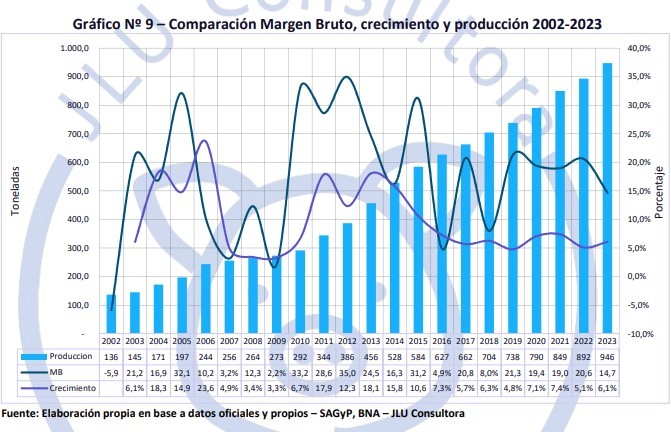

El promedio de Margen Bruto en dólares por kilo vivo de los

22 años analizados da un valor de U$D0.25, teniendo 12 años por debajo del promedio

y 10 por encima y con un solo año negativo, al comienzo de la serie, por la

situación país resultado de fines de 2001. Los valores bajos están relacionados

con la fuerte suba del maíz en el 2006/7, la gripe A H1N1 del 2009, la

devaluación y quita de retenciones en el 2016, la fuerte seca y también

devaluación en el 2018, la pandemia en el 2020 y la sequía en el 2023.

En el gráfico siguiente vemos los resultados del Margen

Bruto expresados en porcentajes, siendo el promedio de los 22 años analizados

de 17.7%, un valor interesante para una producción agroindustrial, no solo en

Argentina, sino en cualquier lugar del mundo. En este caso solo 10 años están

por debajo del promedio y 12 superan el promedio.

A partir de los valores de Margen Bruto, hemos combinado en

el Gráfico Nº 9 la producción anual y el crecimiento del sector. Hasta el año

2014 vemos un crecimiento muy importante promedio del 12.1% con picos del

23.6%. Desde el 2015 en adelante, el promedio disminuye al 6.7%, con un valor

máximo del 10.6%. En la medida que se solucionen problemas como el IVA

inversiones y existan líneas de crédito accesibles, se puedo volver a tasas de

crecimiento superiores al 10%. También se puede observar que, frente a picos de

Margen Bruto, hay un crecimiento el año siguiente.

Comercio Exterior

Cuando se toca fondo en la balanza comercial como el año

2022, todo lo que viene seguro es mejor y el año 2023 por distintas razones lo

fue. Bajaron fuertemente las importaciones y subieron las exportaciones. Si

bien estas últimas están compuestas en un 70% por subproductos, no deja de ser

un punto positivo.

Obviamente no somos competitivos para exportar, inclusive

después de las devaluaciones. Lo planteamos anteriormente en la comparación con

los países que exportan como Brasil y EE.UU. que tienen un precio inferior al

nuestro. Podríamos incluir a España que, a pesar de tener un precio alto, lo compensan

dando alto valor a sus exportaciones con productos como el Jamón Ibérico y

también por haber logrado una eficiencia en las plantas de faena y proceso,

admirable. En el año 2023 exportamos un 185% más que en el 2022, pero cuando la

comparación la realizamos con el principal año de exportación que fue el 2020,

significa solo el 19%. Hay mucho camino para recorrer y mucho depende del

propio sector.

Del otro lado están las importaciones, que tuvieron una

situación hasta mitad de año y otra el segundo semestre con imposibilidad de

tener dólares para importar (está situación se dio todo el año, pero la carne

de cerdo el primer semestre lo esquivaba muy bien). ¿El valor de las más de

15.000 ton es lógico? Uno podría pensar que podrían ser 20.000 y no afectaría

el mercado local, pero hay que ver cuándo y cómo entran. Tres mil toneladas en

un mes, pueden ser un problema, no por la cantidad, sino por los productos que

se traen (bondiola, solomillo, carre, todos cortes para vender como fresco)

También afecta el precio interno del cerdo y el del país que nos exporta que,

en el caso de Brasil, siempre es más bajo.

En el año 2023 importamos el 41.6% del total del año 2022

Relación del Índice

de Carne de Cerdo y el precio del capón máximo

El Índice de Carne de Cerdo, que es el promedio ponderado

del valor de los cortes al público por su peso individual y la relación con el

valor del capón máximo, ha tenido en los últimos 12 años una baja del 25.8%.

Vemos la relación más baja en el año 2019, momento en el cual todos los años

vuelve a subir no siendo un buen indicio de lo que se había conseguido. Igual

los valores están por debajo del promedio de dicha relación que es de 3.08.

Podemos observar los valores en el Gráfico Nº 12.

Cambios de las

principales variables

Ya hace dos años que hacemos una comparación de las veces

que subieron distintas variables en los últimos 10 años, para tener una visión

de lo que sucede y entender las consecuencias de las malas políticas,

especialmente en el tema social y del poder adquisitivo. Podemos ver el detalle

en el gráfico Nº 13.

La soja sigue liderando el aumento, seguido de cerca por el

precio del vacuno en pie y del valor del dólar. Un poco más atrás se encuentra

el maiz. Un escalón atrás está el precio del asado al público, el del cerdo en

pie y el valor del pollo, también al consumidor. En un tercer escalón y por

debajo de las 100 veces de crecimiento, los cortes de cerdo al público, que

siguen mostrando en el largo plazo ser altamente competitivos. Finalmente, y

gran parte del problema en Argentina, es el poder adquisitivo reflejado en el

Sueldo Básico. Este subió solo 58 veces, lejos de todo lo otro. Desde el 2014 a

la fecha ya van cuatro gobiernos de distinta filiación política y todos

contribuyeron a que se degrade el poder adquisitivo de los consumidores. Si

esto no se mejora, cualquier trabajo en otros rubros, no dará con la solución.

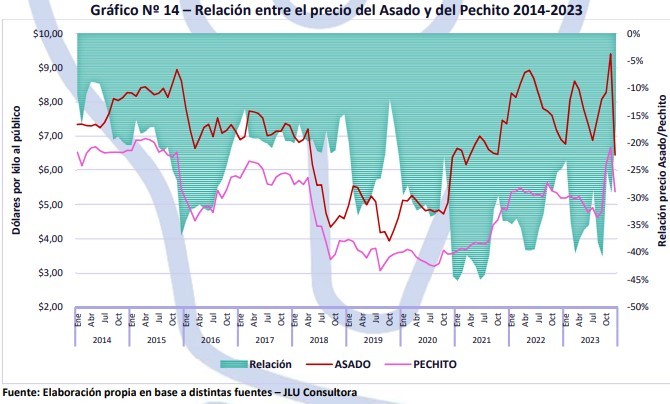

Relación de cortes de

cerdos con el asado y el pollo

Seguimos con el análisis de cortes de cerdo comparado con el

corte de asado en el vacuno y del pollo entero. En el Gráfico siguiente

observamos las variaciones mensuales de los precios del asado y del pechito en

los últimos 10 años. La primera conclusión que las curvas tienen una relación

directa, más allá que hubo separaciones y acercamientos de los precios de ambos

productos. Partiendo de una diferencia del -10% a favor del pechito, llegamos

hoy a una diferencia del -20%. La diferencia promedio de la década fue del

-21.9% y de los últimos 5 años del -32.3%. La tendencia es que la diferencia se

agrande, tanto por encarecimiento del corte vacuno, como por abaratamiento del

corte porcino, situación actual que no representa la tendencia.

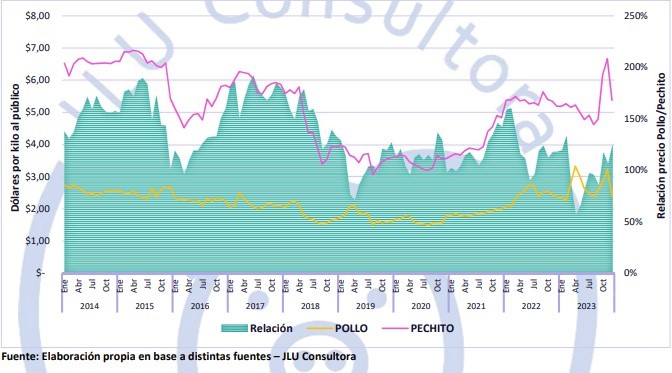

Con el pollo entero y el pechito se está marcando la misma

tendencia de achicamiento de la diferencia. Hace 10 años se encontraba en el

248.8% a favor del pollo y hoy en día es del 125.7%. El promedio de diferencia

a favor del pollo en la década fue del 141.6% y en los últimos 5 años del

111.2%. Es de marcar que el precio del pechito está más caro de lo que

corresponde y de esperar que la brecha entre los dos cortes tienda achicarse

aún más, bajando del 100%

Por último, hacemos la comparación entre el pollo entero con

la chuleta de jamón. De la diferencia a favor del pollo de 162.3% hace diez

años, pasamos a el 65.2%. Con respecto al promedio de la década fue del 74.2% y

de los últimos cinco años del 50.4%. Al igual que el pechito, la chuleta de

cerdo hoy tiene un precio superior al que corresponde. No hay dudas que en los

próximos años los precios se acerquen y permitan que un producto ya aceptado

por los consumidores, que dejó de ser utilizado solo para hacer chacinados, sea

más competitivo y muy accesible.

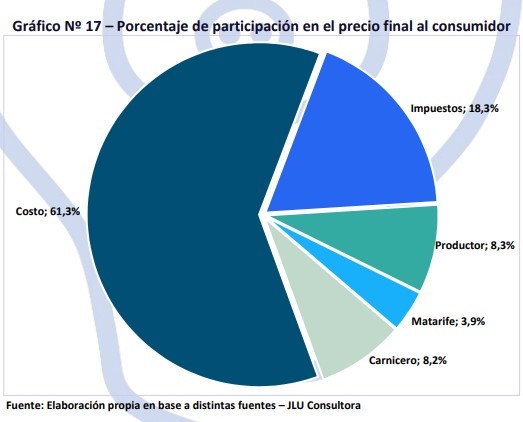

Participación de los

distintos eslabones, los costos y los impuestos en el precio final que paga el

consumidor

Presentamos en el siguiente Gráfico, cómo se reparte la

participación de los tres eslabones que componen la cadena, producción,

matarife y carnicero, además de los costos totales sumados de ellos, como el

aporte en impuestos, también totales. Los costos se llevan el mayor porcentaje

de la torta con el 61.3%, seguidos en segundo término por los impuestos que

suman el 18.3%. En la participación de los tres eslabones, la producción con el

8.3% de lo que abona el consumidor al momento de la compra, ocupa el primer

lugar, seguido muy de cerca por el eslabón final del carnicero con el 8.2%.

Finalmente, el matarife se queda con el 3.9%, participación que ha subido en

los últimos tiempos.

Como siempre planteamos los tiempos de cada uno de los

eslabones y su participación en el precio final al consumidor. Tanto el

matarife como el carnicero, no superan en promedio las 72 hs y podrían agregar un

plazo mayor para el pago. Pero el productor, tarda más de 5 meses de engordar a

sus cerdos y muchas veces financia la venta hasta 30 días. El costo financiero

(que no está expresado en el Gráfico) actúa de una forma grave en un país con

alta inflación como el nuestro. Por eso la interpretación de si es correcto quedarse

solo con el 8.3%, es en principio muy baja. Hubo momentos donde la

participación fue del 12/13% y los otros dos eslabones se repartían un 7/8%

Consumo per cápita

El año 2023 cerró con dos buenas noticias como la

disminución a la mitad de las importaciones y el aumento de las exportaciones

(aunque poco significativo). Esto da una mayor participación en el mercado

local de la producción nacional. Por tal motivo, el aumento en la producción

superior al 6% se ve reflejado tan solo en un 1.9% de aumento en el consumo per

cápita. Poco para lo que se esperaba y que el mercado demanda. Todo el

crecimiento, como sucede hace varios años, está destinado al consumo de carne

fresca y un valor similar al del año pasado, destinado a la elaboración de

chacinados. Llegamos a los 21.17 kilos per cápita y si se hubieran realizado

las cosas bien, podríamos estar en los 23 kilos.

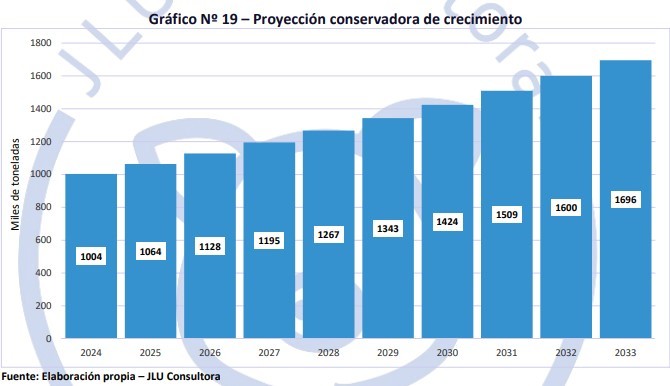

Proyecciones

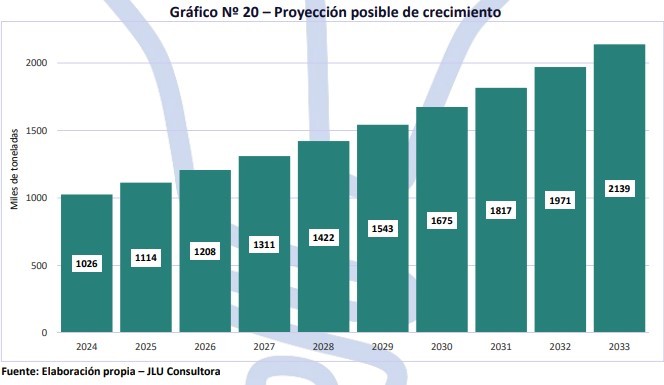

Las proyecciones que realizamos el año pasado en la versión

conservadora, se cumplieron con un pequeño margen a favor. Seguimos pensando

que, en esta versión conservadora, el crecimiento seguirá hasta el 2033 con a

tasa promedio del 6.0%. En dicho año estaríamos en los 1.7 millones de ton.

Podemos ver el resultado en el Gráfico siguiente.

En el planteo de lo posible (resaltamos la palabra posible y

no ideal), la tasa se eleva al 8.5% y llega en el 2033 a una producción mayor a

las 2.1 millones de ton.

Conclusión

Argentina sigue siendo El País de las Maravillas en la que

Alicia nunca llegó, pero que tuvo una cantidad inagotable de políticos y

funcionarios que mal administraron los recursos y sus decisiones, pero así y todo

se cuestiona que aún siga siendo El País de las Maravillas. Obviamente los

políticos no llegan solos, los elegimos los ciudadanos en la noble y valiosa

democracia que nos costó mucho conseguir y a la cual defenderemos de todo y de

todos. El inconveniente que el rumbo se cambia de sur a norte, de izquierda a

derecha y viceversa. Hay países más lógicos y que a pesar de los cambios,

siempre siguen creciendo.

Dentro de esta ensalada incomprensible está el país que siempre

dependió de la producción agropecuaria para salir de los errores, pero

increíblemente es un sector que no tiene ni voz, ni voto, solo aporte

contributivo fiscal. En el país en el que un Ministerio de Agroindustria y

Alimentos, debería ser él más importante, nunca es tenido en cuenta, ni como

Ministerio, ni como Secretaría y con el nombre que se le dé.

Y en ese sector Agroindustrial, está inmerso el Sector

Porcino con dos caras de la moneda, una buena y otra mala. La buena es que se

sigue creciendo y van ya 22 años ininterrumpidos y los últimos 21 años con

resultado positivo. La mala que sigue expulsando productores y en su totalidad

pequeños productores, que no solo se van del sector, sino que se terminan yendo

del campo a un pueblo o ciudad a engrosar los pobres de un país rico.

América es el único continente en crecimiento y sin PPA. Hoy

representa el 55% de las exportaciones mundiales, pero no es raro que llegue al

70%, viendo el retroceso que está haciendo la Unión Europea en producción por

distintas situaciones y por la incertidumbre del sudeste asiático, sin

cereales, sin agua, sin lugar y con PPA. Argentina está en América y nuevamente

está llamada a ser una protagonista importante en el crecimiento para exportar.

Y qué mejor que crecer en la exportación con la seguridad de poder aumentar el

consumo interno, el cual está lejos de su techo (10/12 kilos más per cápita).

Por eso refrescamos un análisis FODA y planteamos dos

escenarios de crecimiento, uno conservador, el cual aplicamos este año 2023 y

otro posible que en los próximos 10 años genere 450.000 ton más de producción.

Entendemos, analizando lo sucedido, que estamos creciendo

por inercia y no por convencimiento, como si lo hicimos desde el 2003 al 2012.

Igual muchos países quisieran crecer a una tasa del 6% anual, el tema que

tenemos todo para aumentar más la producción y la oferta, tanto para el mercado

local, como para la exportación.

No hay duda que entrarán nuevos jugadores al sector, lo que

habría que lograr es que no se vayan los que están, como viene sucediendo en

los últimos años.

Quien analiza números, es bueno invertir en un negocio con

21 años de rentabilidad constante y sin haber llegado al techo. Por supuesto

para crecer en este país es necesario tener un porcentaje adecuado de locura,

pero también hay que tener un porcentaje de sensatez, para no cometer los

errores que otroscometieron.

Como corolario el año 2024 va a ser un buen año para el

negocio porcino, hace más de 15 años que lo venimos diciendo.